Das Smartphone als mobile Geldbörse: Bezahlen mit Google, WhatsApp, Instagram oder TikTok für mehr als ein Drittel (39%) der Österreicher:innen bereits vorstellbar. [...]

Mit dem Abflauen der Corona-Pandemie, in der bargeldlose Zahlungen Hochkonjunktur hatten, zeigt sich: Die Rückkehr zum Bargeld bleibt aus. Zwar bezahlen aktuell 47% der Österreicher:innen am liebsten mit Bargeld – allerdings lag der Wert vor vier Jahren noch bei 61%.

Gleichzeitig nimmt die Präferenz für alternative und mobile Bezahlmöglichkeiten sowie Open Banking-Angebote in Österreich zu, wie aus der neuen „Payments and Open Banking Survey” von Strategy&, der Strategieberatung von PwC, hervorgeht.

12% der Österreicher:innen nutzen inzwischen bevorzugt Wallet- oder App-basierte Bezahllösungen wie Klarna, ApplePay oder PayPal – fast doppelt so viele wie noch 2020. Das beliebteste bargeldlose Zahlungsmittel bleibt die klassische Debitkarte (27%).

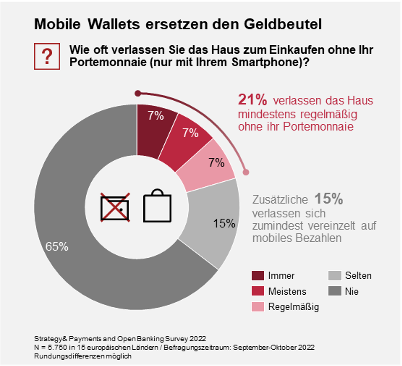

Der europaweite Trend zu Bargeldalternativen verfestigt sich damit auch in Österreich. Mittlerweile gehen 16% der Österreicher:innen regelmäßig zum Einkaufen ganz ohne Geldbörse aus dem Haus – in Europa sind es 21%.

Weitere 18% der Österreicher:innen – und 15% der Europäer:innen – verlassen sich zumindest hin und wieder allein auf mobile Bezahldienste.

Die App wird zum Erfolgsfaktor

Der Wettbewerb um Kund:innen zwischen traditionellen Banken und FinTechs beschleunigt sich – denn deren Apps sind oft schneller und funktionaler, was sich in den Nutzungszahlen widerspiegelt. In den USA stammen vier der fünf am häufigsten heruntergeladenen kostenlosen Finanzapps bereits von FinTechs.

In Polen und Großbritannien sind es zwei, in Deutschland eine. Unter den europäischen Befragten könnten sich 44% vorstellen, ein Konto bei sogenannten Non-Banks zu eröffnen, in Österreich sind es immerhin schon 39%.

Unter Non-Banks fallen neben Anbietern wie PayPal, Apple oder Google auch WhatsApp, Instagram oder TikTok. Bei den jüngeren europäischen Befragten unter 35 Jahren liegt die Bereitschaft mit 51% noch höher.

„Unsere Analyse zeigt, dass sich fast jede:r zweite Europäer:in vorstellen kann, alternative Dienste von FinTechs oder Social-Media-Plattformen für Finanzgeschäfte zu nutzen. Das sollte traditionellen Banken Anlass genug sein, ihr digitales Angebot noch besser auf die Anforderungen von Kund:innen zuzuschneiden.

Denn es kommt heute nicht mehr so sehr auf ein möglichst engmaschiges Netz von Filialen und Geldautomaten an, sondern vor allem auch darauf, eine gute App zu entwickeln. Hier sind FinTechs den Banken häufig schon einen Schritt voraus“, erläutert Andreas Pratz, Co-Autor der Studie und Partner bei Strategy& Deutschland.

Open Banking wird breiter gedacht

Im Vergleich zu FinTechs genießen Banken unter den europäischen Befragten noch einen Vertrauensvorschuss: Im Austausch für persönliche Vorteile wie Rabatte würden 20% der Kund:innen ihre Daten am ehesten Banken anvertrauen – in Österreich sind es sogar 26%.

An FinTechs dagegen würden nur 5% aller Europäer:innen – und 6% der Österreicher:innen – ihre Daten weitergeben.

Am Beispiel von immer beliebteren „Buy Now Pay Later“-Angeboten – also der Möglichkeit zum Aufschieben der Bezahlung beim Einkaufen – zeigt sich allerdings, dass Open Banking-Elemente wie die Verifizierung der Identität oder der Blick ins Konto heute schon von zahreichen Konsument:innen genutzt werden.

Mehr als ein Drittel der europäischen Befragten versucht beim Online-Shopping, die Bezahlung mittels BNPL aufzuschieben – in Österreich sind es 36%.

„Die Nutzung der vielfältigen Möglichkeiten, die Open Banking bieten kann, ist bislang noch vor allem auf Kontoinformationsdienste zur Analyse von Kund:innen- und Kontodaten begrenzt. Um das Potential von Open Banking besser auszuschöpfen, sollten Anbieter neue Anwendungsfälle über Kontoinformationen hinaus schaffen, wie etwa Zahlungsauslösung, Kreditangebote oder für Marketingzwecke. Neben privaten Konsument:innen sollten auch Anwendungsfälle für Geschäftskunden wie kleine und mittelständische Unternehmen gezielt mit Open Banking-Angeboten in den Blick genommen werden. Dies gilt insbesondere, da die EU Open Banking mit gezielten regulatorischen Initiativen weiter ausbauen möchte“, kommentiert Hendrik Bremer, Partner bei Strategy& Österreich.

Die vollständigen Ergebnisse der Studie „Payments and Open Banking Survey” erhalten Sie auf Anfrage oder unter: https://www.strategyand.pwc.com/de/en/industries/financial-services/the-calm-before-the-storm.html

Be the first to comment