Bargeld wird verloren, gestohlen oder falsch herausgezählt. Kreditkarten sind viel flexibler und sicherer, auch wenn oft eine gegenteilige Meinung vorherrscht. Mit den folgenden Tipps gehen Sie das Thema sehr entspannt an und lernen neue Möglichkeiten kennen. [...]

Kreditkarten sind als Zahlungsmittel nicht mehr wegzudenken. Zum einen bezahlt es sich an der Kasse schnell und hygienisch. Zum anderen sind Onlinehändler, die heute noch gegen Rechnung liefern, in der Schweiz selten geworden. Ausländische Shops bieten diese Option fast gar nicht mehr an. Wer also auf die Bezahlung via Rechnung besteht, verpasst im Internet das Beste – oder zumindest die besten Angebote.

Außerdem ist Bargeld mit vielen Nachteilen behaftet: Es ist unhygienisch. Es kann verloren gehen oder gestohlen werden. Vielleicht zählt der Händler auch das Retourgeld falsch. Doch vor allem muss es bewirtschaftet werden, damit immer genug vorhanden ist. Das gilt nicht nur für den Konsumenten, sondern auch für den Händler, der einen Stock bereithalten, ihn verwalten und das überzählige Geld regelmäßig zur Bank tragen muss. Kein Wunder, dass immer mehr Geschäfte die Bezahlung mit Kreditkarten bevorzugen.

Doch während ein Fünfliber kaum Fragen aufwirft, ranken sich um die Kreditkarte auch heute noch Mythen und Legenden, die vor allem darauf hinauslaufen: Sie ist erstens so unsicher, dass der Besitzer sofort nach der Verwendung virtuell ausgeraubt wird und auf dem Schaden sitzen bleibt. Zweitens geht die Kontrolle über die Ausgaben verloren. Und drittens kostet allein der Besitz einer solchen Karte schon Geld, während die Bezahlung mit Bargeld kostenlos ist.

Die gute Nachricht: Alle drei Annahmen sind weit von der Realität entfernt. Doch weil in den meisten Fällen Bedenken zur Sicherheit geäussert werden, ist das heute unser Schwerpunkt. Aber auch die Zweifel über die Kosten und die Kontrolle werden wir in diesem Artikel zerstreuen.

Vorteile einer Kreditkarte

Es kommt nicht von ungefähr, dass die Beliebtheit einer Kreditkarte ständig zu-, aber nicht abnimmt. Sie wird weltweit akzeptiert, was bei Twint und anderen lokalen Lösungen nicht gegeben ist. Bei Einkäufen im Web wird sie praktisch immer angenommen. Und außerdem bieten sich heute völlig neue Möglichkeiten, wie wir später am Beispiel von Revolut noch sehen werden (siehe Teil 5: Vorzeigebank Revolut).

Keine Kosten

Früher waren Kreditkarten ein teurer Spaß: Die Bestellung kostete bereits; dann kam die jährliche Grundgebühr dazu und wer obendrauf eine Karte für den Partner wollte, wurde gleich noch einmal geschröpft. Auch wenn es unglaublich klingt: Es gibt Banken und Kartenherausgeber, die noch heute so operieren.

Tipp: Akzeptieren Sie keine jährlichen Grundgebühren, sondern wechseln Sie den Herausgeber. Die Migros bietet zum Beispiel eine kostenlose Kreditkarte unter migros.ch an; klicken Sie in der Navigation am oberen Rand auf Cumulus und blättern Sie nach unten, bis Sie zum Angebot der Cumulus-Mastercard gelangen. Bei Coop gibt’s ebenfalls eine Gratis-Kreditkarte: Hier werden Sie unter der Adresse supercard.ch fündig. Auch aufkeimende Internetbanken wie zum Beispiel Neon (neon-free.ch) bieten kostenlose Karten.

Und jetzt zur Sicherheit

Jede Kreditkarte ist mit Sicherheitsmerkmalen ausgestattet, die bei der Verwendung variieren. Wenn Sie damit an der Kasse bezahlen, müssen Sie die PIN eingeben, also den richtigen Zahlencode. Im Netz benötigen Sie den Namen auf der Karte, die Nummer der Kreditkarte und den dreistelligen Sicherheitscode auf der Rückseite. Immer mehr Kartenherausgeber bauen weitere Merkmale ein, indem zum Beispiel eine Transaktion im Internet in einer App auf dem Smartphone abgenickt werden muss.

Das GAU-Szenario sieht so aus, dass jemand Ihre physische Kreditkarte entwendet und sie missbräuchlich verwendet, doch das ist gar nicht so einfach. Denn für Einkäufe vor Ort benötigt der Dieb die PIN. Für Einkäufe im Internet muss er wiederum eine Lieferadresse eingeben, die Spuren hinterlässt. Trotzdem sollten Sie weitere Maßnahmen ergreifen, die sehr leicht umzusetzen sind.

Karte schnell sperren lassen

Speichern Sie die Support-Nummer des Kartenherausgebers im Telefonbuch. Wenn die Karte weg ist, können Sie diese sofort telefonisch sperren lassen. Das ist unter Umständen mit Kosten verbunden, aber immer noch besser als nagende Zweifel oder sogar finanzielle Verluste. Die meisten Kartenherausgeber bieten die Möglichkeit, eine Karte nur temporär zu sperren – für den Fall, dass sie wieder auftaucht. Das ist besonders wichtig, wenn Sie in den Ferien sind und die Karte eigentlich unverzichtbar ist; vielleicht ist sie ja nur unters Bett gerutscht.

Tipp: Idealerweise besitzen Sie mehr als eine Karte, die Sie an verschiedenen Orten aufbewahren. Da zum Beispiel die Karten von Migros und Coop gratis sind, entstehen auch keine Unkosten.

PayPal

Wenn Sie Ihre Karte nur ungern für Käufe im Internet verwenden, sollten Sie ein kostenloses Konto bei PayPal einrichten. Die Anmeldung erfolgt unter paypal.com, danach hinterlegen Sie Ihre Kreditkarte, Bild 1. Wenn möglich, bezahlen Sie ab jetzt mit PayPal. Im Hintergrund wird die Transaktion weiterhin über Ihre Karte(n) abgewickelt – doch der Händler bekommt diese Daten nie zu Gesicht.

(c) PCtipp.ch

Prepaid-Kreditkarte

Eine weitere Möglichkeit besteht in der Verwendung einer Prepaid-Kreditkarte, die nur so viel hergibt, wie Sie im Voraus einbezahlt haben. Selbst im schlimmsten Fall lässt sich der Schaden begrenzen. Solche Karten finden Sie am Kiosk respektive unter kkiosk.ch im Web. Cornercard bietet verschiedene Karten unter cornercard.ch. Ein Nachteil bleibt in jedem Fall: Sie müssen regelmäßig dafür sorgen, dass genügend Deckung vorhanden ist.

Vorsicht: Die Prepaid-Karten sind zwar kostenlos, doch die Aufladung kann Sie teuer zu stehen kommen – vor allem, wenn Sie die Karte häufig einsetzen. Beim Schreiben dieser Zeilen wurden bei der eben erwähnten Kiosk-Karte ganze 4 Prozent der Einzahlung als Gebühren einbehalten!

(c) PCtipp.ch

Kontaktlos mit NFC

Für lokale Einkäufe empfiehlt sich das Bezahlen via NFC, bei dem die Karte einfach an das Terminal gehalten wird. NFC steht für «Near Field Communication» – also die digitale Kommunikation über sehr geringe Distanzen hinweg, oft nur über wenige Zentimeter. Alle aktuellen Kreditkarten sind NFC-fähig, zu erkennen am Wellensymbol, Bild 2. Am Terminal ist ebenfalls ein Symbol zu sehen, aber es befindet sich nicht immer am selben Ort, Bild 3. Manchmal ist es an der Seite aufgedruckt, manchmal wird es auf dem Display eingeblendet. Sobald die Person an der Kasse die Freigabe erteilt, halten Sie Ihre Karte an das Symbol – auch wenn es sich auf dem Display befindet.

Risiken von NFC

Geld, das nur durch eine Berührung übertragen wird? Das kann doch nur schiefgehen! Tatsächlich ist die Bedrohung eher theoretischer Natur. Der Klassiker unter den Gruselgeschichten handelt davon, wie sich jemand im Bus an Sie heranschleicht und ohne Ihr Wissen mit einem mobilen Terminal eine kontaktlose Zahlung tätigt.

Kassenterminals

(c) PCtipp.ch

Dabei müsste Ihnen der Dieb allerdings so auf die Pelle rücken, dass es bereits verdächtig ist. Außerdem verhindert eventuell bereits das Portemonnaie durch seine Masse die Verbindung zwischen Kreditkarte und einem fingierten Terminal. Der Dieb weiß auch nicht, ob Sie überhaupt eine NFC-Karte auf sich tragen – und selbst wenn, müsste er die Position der Karte zentimetergenau ermitteln. Da die Beute ohne Eingabe der PIN maximal 80 Franken beträgt, liegt es auf der Hand, dass fast alle anderen Arten von illegaler Erwerbstätigkeit einfacher und bequemer sind – bis hin zum Diebstahl und Verkauf von Äpfeln.

Wenn Sie hingegen die Karte verlieren, kann der unehrliche Finder pro Einkauf maximal 80 Franken ohne PIN-Eingabe ausgeben. Außerdem wird spätestens nach dem fünften kontaktlosen Einkauf die PIN verlangt. Deshalb: Speichern Sie die Nummer des Herausgebers im Smartphone, um die Karte sofort sperren zu lassen.

Apple Watch, Smartphones & Co.

schneller und bequemer lassen sich

Zahlungen nicht tätigen

(c) PCtipp.ch

Eine besondere Form der Bezahlung via NFC bieten die modernen Smartphones und Smartwatches. Die Bedienung variiert mit dem Gerät und dem System. Einfacher als bei der Apple Watch und dem zugehörigen Dienst Apple Pay geht es hingegen kaum: Drücken Sie zweimal die Seitentaste an der Apple Watch, um das NFC-Modul für eine Minute zu aktivieren, Bild 4. Halten Sie die Apple Watch kurz gegen das Terminal, um die Bezahlung abzuschließen. Dazu ist keine PIN-Eingabe nötig, egal wie hoch der Betrag ist – denn die PIN mussten Sie bereits eingeben, als Sie sich die Apple Watch ums Handgelenk geschnallt haben.

Die Sicherheit ist auch deshalb viel höher, weil es einiges dazu braucht, dass eine Apple Watch vom Handgelenk getrennt wird – und wenn, wird das von den Sensoren sofort registriert. Vor der erneuten Verwendung muss dann wieder die PIN eingetippt werden. Besser noch: Die physische Kreditkarte und sogar das iPhone können zu Hause bleiben, nachdem die Apple Watch einmal durch den Kartenherausgeber autorisiert wurde.

Auf anderen Smartwatches und Smartphones läuft der Prozess ähnlich ab, wobei als Dienste Google Pay oder Samsung Pay zum Einsatz kommen. Meistens entfällt die Eingabe der PIN, wenn das Gerät zuerst durch Gesichtserkennung oder Fingerscanner biometrisch entsperrt wird.

Apple Pay, Google Pay und Samsung Pay müssen vom Herausgeber der Karte unterstützt werden – doch unterdessen sind die meisten wichtigen Namen dabei.

Vorzeigebank Revolut

Vielleicht sind Sie schon einmal auf den Namen Revolut gestoßen. Diese Internetbank gilt zurzeit als Maßstab dafür, was mit einer Kreditkarte machbar ist. Andere Banken bieten zum Teil ähnliche Funktionen, aber weil die Möglichkeiten von Revolut so umfassend sind, wird der Dienst an dieser Stelle als Referenz herbeigezogen. Bei den Revolut-Karten handelt es sich um Prepaid-Karten. Sie werden gefüllt, indem Sie eine Überweisung auf das Revolut-Konto bei der Credit Suisse vornehmen, zusammen mit Ihrer Kundennummer. Durch diese Inlandzahlung entstehen keine Kosten durch die Aufladung, wie es bei einigen anderen Prepaid-Karten der Fall ist. Überhaupt sind alle hier beschriebenen Eigenschaften kostenlos, bis hin zur Kontoführung und den Standard-Kreditkarten.

Revolut ist im Besitz einer litauischen, also europäischen Banklizenz – allerdings gibt es keinen Einlagenschutz, wie das bei den Schweizer Banken der Fall ist.

sich die Eigenschaften

schnell und gezielt steuern

(c) PCtipp.ch

Die Karten

Ein Revolut-Konto wird ohne persönlichen Kontakt zu einem Mitarbeiter direkt am Smartphone eröffnet, was keine 10 Minuten dauert. Sobald das erledigt ist, wird Ihnen sofort eine virtuelle Kreditkarte ausgehändigt, die Sie für Einkäufe im Internet oder für die Bezahlung mit Apple Pay verwenden können; Deckung vorausgesetzt. Am schnellsten kommen Sie zu etwas «Spielgeld», wenn Ihnen ein anderer Revolut-Teilnehmer etwas schickt; das dauert nur Sekunden.

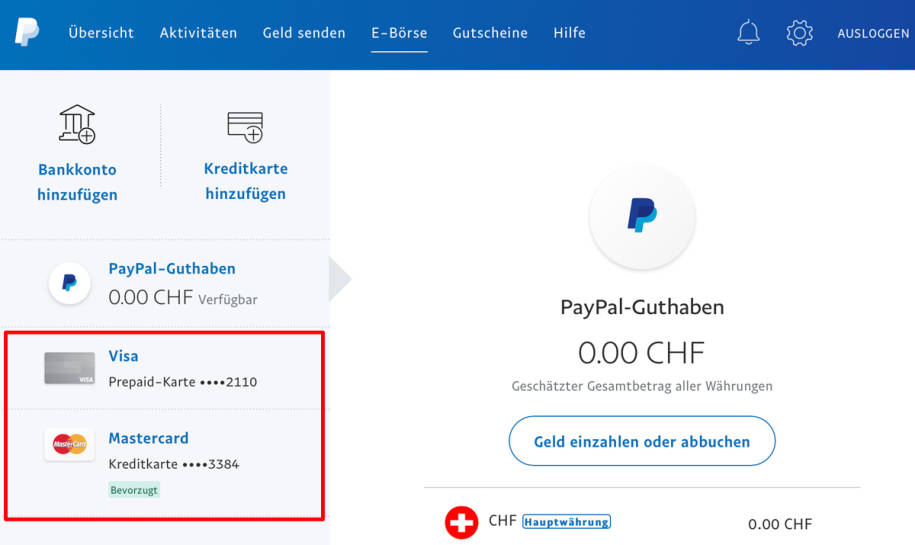

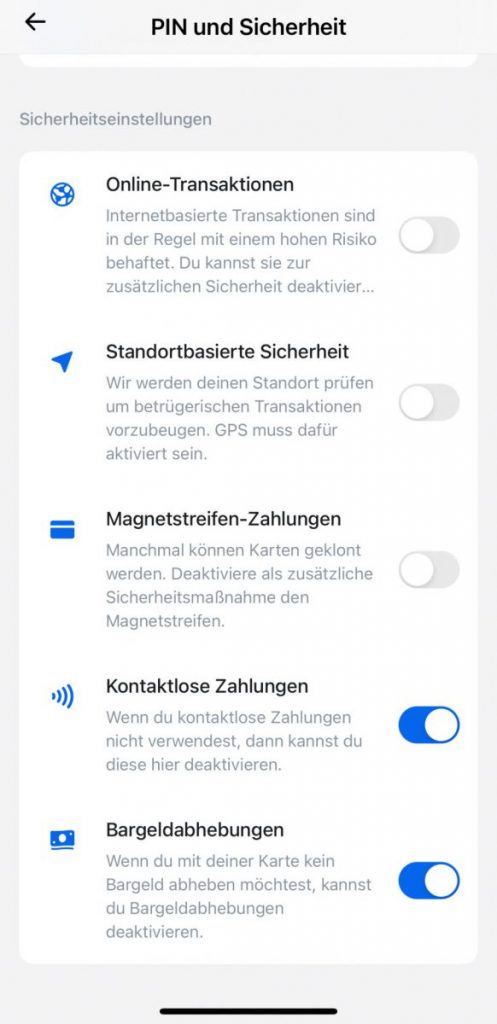

Zusätzlich zur virtuellen Kreditkarte erhalten Sie nach einigen Tagen eine physische Karte. Diese verwenden Sie für Einkäufe vor Ort. Dabei kann für jede Karte im Detail festgelegt werden, was erlaubt ist, Bild 5. So können Sie die physische Karte von Onlineeinkäufen ausschließen und stattdessen nur die virtuelle Karte verwenden. Wenn die physische Karte also verloren geht, ist sie fürs Internetshopping wertlos. Sie könnten aber in der App auch festlegen, dass mit ihr kein Geld an Automaten abgehoben oder via NFC bezahlt werden kann. All das geschieht in Echtzeit in der App und kann jederzeit ganz einfach widerrufen werden.

Limit

nehmen auch das Geld aus der Schusslinie

(c) PCtipp.ch

Als Prepaid-Karte, die sie ist, kann der Saldo nicht überzogen werden. Damit ist der potenzielle Verlust gedeckelt, wie immer er auch zustande kommt.

Vaults

Sie können den Saldo künstlich beschränken, indem Sie das Geld aus der Schusslinie nehmen. Revolut bietet die Möglichkeit, mehrere «Vaults» (Tresorräume) anzulegen, um zum Beispiel auf ein bestimmtes Ziel hin zu sparen. Das Geld in diesen Vaults lässt sich zwar mit wenigen Tipps in der App wieder verfügbar machen; aber solange es in einem Vault liegt, kann es nicht direkt ausgegeben werden, Bild 6. Wenn auf Ihrem Revolut-Konto also ein paar Tausend Franken liegen, sollten Sie den gerade nicht benötigten Teil in einem Vault verstauen. Das Geld lässt sich jederzeit wieder in den normalen Saldo überführen. Auch das dauert nur eine Sekunde.

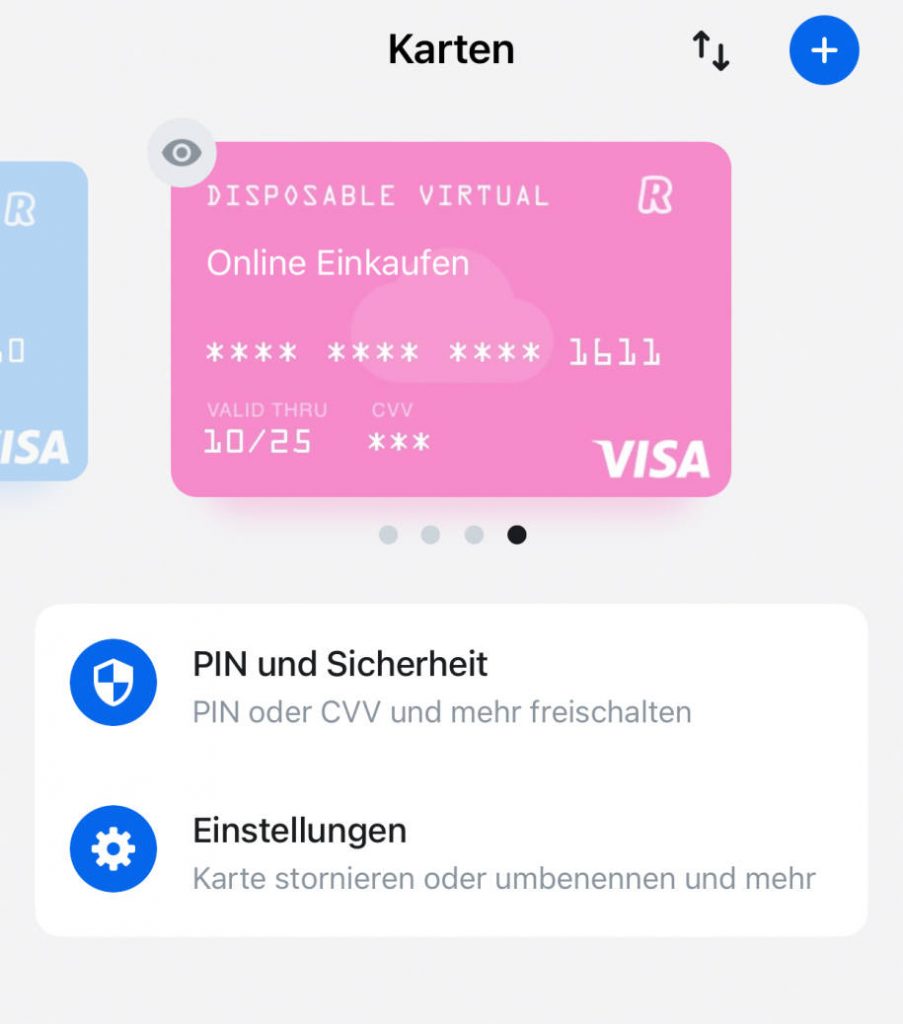

Wegwerf-Kreditkarten

Immer wieder hört man (wahre) Geschichten, in denen Leute einen Dienst oder einen Demo-Zeitraum mit Kreditkarte bezahlten – nur um später festzustellen, dass in regelmäßigen Abständen einfach weitere Abbuchungen vorgenommen werden. Oft wird in solchen Fällen aus Versehen ein Abo abgeschlossen, das sich irgendwo im Kleingedruckten versteckt. Und dann geht der Ärger erst richtig los, wenn dieses Abo mit der Bank, dem Kartenherausgeber und dem Anbieter diskutiert werden muss. Das kann mit Wegwerf-Karten von Revolut nicht passieren – und sie gehören deshalb zu den besten Eigenschaften des Dienstes. Eine solche Karte für Onlineeinkäufe wird mit einem Tippen in der App generiert und kann exakt ein einziges Mal verwendet werden, Bild 7. So getan, zerfällt sie zu virtuellem Staub, um sogleich der nächsten Karte Platz zu machen. Dieses Vorgehen wäre natürlich für wiederkehrende Belastungen wie Netflix viel zu anstrengend; doch für einzelne Zahlungen bei unbekannten Händlern ist die Einrichtung perfekt.

– und dann nie mehr

(c) PCtipp.ch

Achtung: Einige Eigenschaften von Revolut wie die Wegwerf-Karten sind den Eigentümern der kostenpflichtigen Karten vorbehalten, namentlich der «Premium»-Version (ca. Fr. 8.60 pro Monat) und der «Metal» (ca. Fr. 15.– pro Monat). Allerdings ist es gut möglich, dass Sie diese Wegwerf-Karten auch mit der kostenlosen Standard-Karte verwenden können, weil Revolut das offenbar nicht so eng sieht und die Funktion oft kostenlos freigeschaltet wird. Mehr zu den Angeboten auf revolut.com/de-DE/unsere-preise.

Und zu guter Letzt entscheiden Sie selbst, wann Sie eine Karte komplett sperren möchten. Tippen Sie in der App am unteren Rand auf das Kartensymbol, Bild 8. Wählen Sie die verlorene Karte aus und tippen Sie auf die Schaltfläche Karte sperren. Die Sperrung erfolgt sofort, Sie müssen nichts weiter unternehmen. Wenn die Karte wider Erwarten zwei Tage später in einer Sofaritze auftaucht, wird sie in der App einfach wieder entsperrt.

Absolute Kontrolle

Und wie steht es um die bessere Kontrolle über die Ausgaben, die eingangs versprochen wurde? Kurz gesagt, ist die Übersicht mit Revolut kaum mehr zu verbessern. Sie sehen auch noch Jahre nach dem Kauf, wo Sie die Karte eingesetzt haben, inklusive der Position auf der Karte, Bild 9. Die App liefert außerdem Rapporte, speichert fotografierte Quittungen für die Spesenabrechnung und zeigt den Kontostand immer in Echtzeit an. Oft erhalten Sie die Mitteilung auf der Smartwatch oder dem Smartphone, noch bevor sie das Terminal an der Kasse anzeigt. Mehr zu Revolut und deren Geschäftsmodell finden Sie auf der PCtipp-Website.

Guten Tag Herr Zellweger,

Mein Name ist Yanic von neon. Vielen Dank für diesen tollen und auch wichtigen Artikel zu diesem Thema. Wir haben uns sehr über die Erwähnung gefreut.

Leider sind wir darin falsch verlinkt, der Link geht zur Supercard von Coop. Könnten Sie dies noch anpassen?

Ausserdem: Sind Sie ein Schweizer Portal? Da Sie Schweizer Produkte thematisieren und eine österreichische Domain haben.

Vielen Dank für eine kurze Rückmeldung.

Liebe Grüsse

Yanic