Mit Künstlicher Intelligenz verbessern Versicherungskonzerne wie die Allianz die Interaktion mit Kunden und trimmen ihre Prozesse auf mehr Effizienz. [...]

CUSTOMER ENGAGEMENT UND EFFIZIENTERE PROZESSE

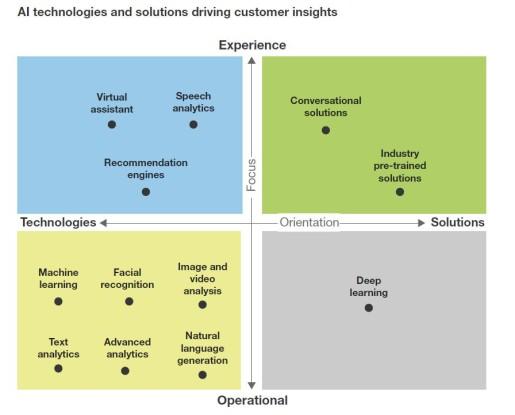

Einschlägige Studien passen zu dieser Einschätzung. Nach Erhebungen des Marktforschungs- und Beratungshauses Forrester Research konzentrieren sich die KI-Investitionen der Versicherer auf die zwei Bereiche Customer Engagement und effizientere Prozesse. Die eine KI-Technik für alle Anwendungsbereiche gibt es aus Sicht der Analysten allerdings nicht. Sie haben zwölf Technologien mit jeweils unterschiedlichen Reifegraden identifiziert, die zu eine verbesserten Customer Experience und mehr Effizienz beitragen könnten. Dazu gehören Techniken wie Gesichtserkennung, Text- und Bildanalyse ebenso wie Recommendation Engines und komplexere Systeme wie Conversational Solutions oder branchenspezifisch vorbereitete Systeme (siehe Grafik).

Schon bald würden KI-Elemente in fast allen kundennahen Anwendungen Einzug halten, erwarten die Marktforscher. KI-basierte Data-Mining-Systeme, automatisierte Agents sowie Bild- und Spracherkennung erlauben es beispielsweise, Kunden personalisierte Beratung und individuelle Versicherungsprodukte anzubieten. Kundenbedürfnisse sollen die Systeme jeweils im Kontext eines aktuellen Dialogs zwischen Anbieter und Nutzer erkennen können. Dabei kommen immer häufiger virtuelle Assistenten mit Sprachfunktionen zum Einsatz. Nach Einschätzung von Forrester wächst die Akzeptanz der digitalen Assistenten kontinuierlich, nachdem viele Anwender bereits Erfahrungen mit Systemen wie Alexa, Siri oder Cortana gesammelt hätten. Versicherungsunternehmen könnten sich diese Entwicklung zunutze machen.

Ein anderes Anwendungsfeld sehen die Analysten in einer verbesserten Risikoeinschätzung. Unternehmen setzen dazu unter anderem auf Natural Language Processing (NLP), Deep Learning und Advanced Analytics. Als Informationsquellen dienen etwa historische Transaktionsdaten und Informationen über geltend gemachte Ansprüche der Versicherten. Intelligente Systeme könnten daraus realistischere Risikobewertungen generieren als mit herkömmlichen Methoden, argumentieren die KI-Protagonisten.

Generell erwarten Kunden heute von ihren Versicherungen auf allen Kanälen eine fundierte persönliche Ansprache, beobachtet Forrester. Dazu gehörten Antworten in Echtzeit ebenso wie konfigurierbare Services und der mobile Zugang zu einschlägigen Angeboten und Informationen. Versicherer sollten deshalb nicht nur über neue Produkte, sondern auch über andere Distributions- und Vertriebswege nachdenken.

VIRTUELLE ASSISTENTEN IM KUNDENKONTAKT

Welche Einsatzszenarien sich für KI-Techniken im Kundenkontakt anbieten, erprobt die Allianz im Privatkundengeschäft beispielsweise mit „Allie“. Die gemeinsam mit dem KI-Spezialisten Inbenta entwickelte virtuelle Assistentin soll Kunden beim Auffinden von Informationen helfen und Fragen beantworten, die Nutzer mit eigenen Worten formulieren. Dabei unterscheidet der Software-Roboter zwischen Routinefällen, die er selbständig bearbeiten kann und solchen, die einen menschlichen Eingriff erfordern.

Machine-Learning-Techniken setzt die Allianz derzeit etwa in der Risikoprüfung und beim automatisierten Abschluss von Versicherungsverträgen mit mittelständischen Betrieben ein. Dieser Trend werde sich allmählich auch auf das gewerbliche Großkundengeschäft ausweiten, glauben die Verantwortlichen. So habe die Sparte AGCS ein Tool entwickelt, das mithilfe von maschinellem Lernen besonders hohe Betriebsunterbrechungsrisiken in Lieferketten aufspüre. Das System analysiere große Datenbestände, um beispielsweise Netzwerke erfolgskritischer Lieferanten in den verschiedenen Wirtschaftszweigen zu identifizieren.

Be the first to comment